住宅ローンは通常35年という長期間の借入となります。住宅取得層は30代~40代が主流のため、35年後には定年を迎えているという人も多いでしょう。そのため退職金での一括返済を前提に住宅購入に踏み切る人も多いです。一括返済できれば老後の生活も一定の安心が得られます。

しかし無計画な一括返済にはデメリットも。確実に返済できるよう、購入当時から返済計画を立てておくことが必要です。今回の記事では「失敗しないコツ」をご紹介していきます。

◆この記事を監修する専門家

目次

住宅ローンの繰り上げ返済(一括返済)の仕組み

繰り上げ返済とは、毎月返済額(ボーナス払い含む)とは別に住宅ローンの返済を行うことです。住宅ローン残高の一部を返済することを「一部繰り上げ返済」、残額全部を返済することを「一括(全額)繰り上げ返済」と呼びます。

繰り上げ返済のメリットは総返済額が圧縮される点です。利息は返済期間が長いほど多くなるので、早く返済すれば、支払い利息が軽減されるのですね。

一部繰り上げ返済は「期間短縮」と「返済額軽減」

一部繰り上げ返済の場合には「期間短縮型」と「返済額軽減型」があります。

- 期間短縮型

毎月の返済額は変えず、返済期間のみを短縮させる

- 返済額軽減型

返済期間は変えず、月々の返済額を少なくする

上記2つのうち、「期間短縮型」のほうが、利息軽減効果は大きいです。ただし毎月の返済額は変わらないため、月々の負担を軽くしたい人には向きません。総返済額の軽減も大切ですが、「返済期間が短くなる」ことと「毎月の負担が軽減する」こと。

どちらが自分にとってお得なのか見極めて選択しましょう。

住宅ローンの一括返済のメリットは?

一括返済の利点はなんでしょうか。一般的には退職時に一括返済を検討する人が多いため、定年退職前後に一括返済することを前提にメリットをご紹介します。

メリット1 居住費の負担が大幅に軽減

住宅ローンを一括返済すれば、以後の居住費はほぼかからなくなります。諸経費の支払いは継続するのでゼロになるわけではありませんが、一括返済後の諸経費は、一戸建てならば固定資産税や都市計画税。マンションならば税金プラス修繕積立費と管理費程度に絞られます。

定年退職により毎月の住宅ローン返済が難しい、返済を続けることが不安であるという場合には一括返済によって精神的・心理的な安心も得ることができます。通常退職後は収入が減少するため、返済への心理的負担が大きくなりがちです。一括返済により得られる安心は損得以上のメリットといえます。

メリット2 総返済額が抑えられる

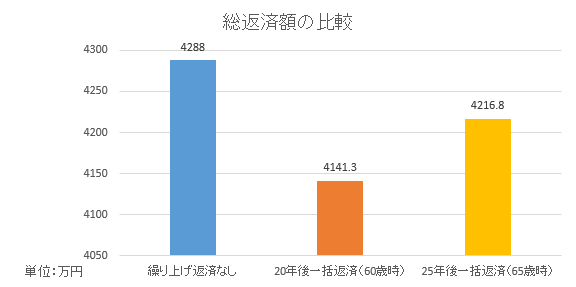

既述のように、早く返済することで総返済額を抑えることが可能です。利息軽減効果はどの程度なのか、シミュレーションで比較してみましょう。

- 借入金額 3,500万円

- 当初返済期間 35年

- 借入れ金利 1.2%(全期間固定)

- 借入時年齢 40歳

| 総返済額 | 総返済額に占める利息 | |

| 繰り上げ返済なし | 4288.0万円 | 788.0万円 |

| 20年後一括返済(60歳時) | 4141.3万円 | 631.3万円 |

| 25年後一括返済(65歳時) | 4216.8万円 | 716.8万円 |

(千円以下切り捨て)

上の2つの図をご覧になっていただいて分かるように、65歳時点で一括返済した場合の総返済額が「4,216万円」であるのに対して、60歳時点で一括返済した場合の総返済額は「4,141万円」。

60歳時点で一括返済すれば、何もせず返済し続けたときと比較して約146.7万円もの利息軽減効果があることが分かります。

メリット3 選択肢が増える

住宅ローンの負担がなくなれば、退職後の住まいについて、より柔軟な選択肢ができます。たとえば現在の住居を転売して住替える、二世帯住宅としての活用などです。

住宅ローンが残っていても上記の選択をすることは可能ですが、転売の場合は借入金以上での売却が希望になるでしょうし、売却益を住宅ローン返済にスライドさせる場合は、売買のタイミングを揃えないとなりません。住宅ローンがあると、転売の難易度が上がることは確かです。

二世帯住宅への建て替えについても、住宅ローンが残っていると建て替えの資金繰りが難しくなります。また、単純に家を建て替える、リフォームする場合も同じ課題が生じがちです。住宅ローンは負債ですので、大きな支出があるときは、何をするにしても一種足かせになる可能性が高いです。

そのまま住み続ける、住宅の価値が住宅ローン残高より明らかに高い等のケースでは別ですが、そうでなければ住宅ローンはきれいになっていた方が、その後のライフイベントが対応しやすくなるでしょう。

住宅ローンの一括返済のデメリットは?

実は一括返済をしない方がいいケースもあります。一括返済をするデメリットについてもご紹介します。

デメリット1 現金不足に陥る可能性

一括返済は今後の支出を見極めて行わなければなりません。無理な一括返済によって本来必要な現金が不足してしまう恐れもあるからです。一括返済はあくまで余剰資金で行います。

また、資金を一括返済せず、運用するという選択も検討の余地があります。資産運用したほうが家計メリットが大きいことも。理論上は住宅ローンの金利以上のリターンで運用できれば資産は増えますね。

デメリット2 団体信用生命保険が活用できない

手厚い団体信用生命保険(以下:団信)に加入している場合は、一括返済の必要性は低いかもしれません。年齢とともに健康リスクは高まるため、団信の保障条件に該当して住宅ローンの残高がゼロになる可能性も大きくなるからです。団信は、割安な保険料(もしくは無料)で住宅ローン残高相当額の保険金が保障される、優秀な保険です。この効力を失ってしまうのは、目に見えないデメリットです。

もちろん団信の世話になることなく健康に過ごす可能性もありますので、確実にデメリットと言い切ることはできません。とはいえ、一括返済を検討する際は、団信の保障内容について振り返ってみましょう。

住宅ローン控除を受けている人は要注意

一括返済は、ある程度返済年数が経過して住宅ローンの残高が少なくなってから実行する人が多いです。そのため住宅ローン控除が問題になることは少ないのですが、もしも住宅ローン控除を受けているならば、一括返済による金利軽減額と、控除額を比較し、メリットがあるかどうか確認してみましょう。

また、住宅ローン控除を受ける場合に確認しておきたい内容の詳細については、下記の記事も参考にしてみてください。

一括返済のタイミングは?

一括返済に適したタイミングはあるのでしょうか。タイミングは世帯ごとにことなりますが、大事なのは「余裕資金で行う」というルールを守ることです。余裕資金で行うためのポイントは、自身のライフイベントの把握です。

一括返済は、今後のライフイベントを固めてから

余裕資金がいくらであるかは、今後の支出状況(ライフイベント)を見極めなくてはなりません。たとえば、子供の進学費用、リフォームの有無などを夫婦間で話し合います。

子供が小さいうちや、夫婦が若いうちはライフイベントの確定は難しいです。そのため必然的に一括返済を行うのは退職前後が多くなってしまうのですね。若い時期に一括返済を検討する場合は、今後10年間の支出を把握し、現金不足にならないよう注意して行いましょう。

一括返済の手続きと手数料は?

一括返済の手続きは簡単です。資金を用意して、インターネットで手順に沿って行うか、金融機関の窓口へ相談します。ただし、申込期限が決まっているので「いつまでに終わらせたい」という希望があるときは早めに動きましょう。また、金融機関によって対応先と手数料に差があります。

繰り上げ返済手続きの可否と手数料の例

| 窓口 | インターネット | |

| A銀行 | 無料(別途、収入印紙代200円発生) | 不可 |

| B銀行 | 54,000円 | |

| C銀行 | 32,400円(テレビ窓口の場合21,600円) | 16,200円 |

| D(インターネットバンキング) | 不可 | 無料だが、口座振込手数料は負担 |

(手数料は税込み)

インターネットでしか手続きできない場合もあれば、その逆もあります。手数料も金融機関ごとに違うので注意します。

まとめ

住宅ローン購入時にある程度の年齢だと、最初から退職時に一括返済することを前提に住宅ローンを組む人が多いです。確かに一括返済することで住宅ローンの返済に追われることはなくなりますが、必ずしもそれがいいとは限りません。自身の手持ち資金・今後の支出等を見据えて最善の選択をしたいですね。そのためにも、早い段階で一括返済の仕組みや退職後の生活について、夫婦で話し合っておきましょう。

横山 晴美

AFP/住宅ローンアドバイザー。 企業に属さない独立FP。2013年ライフプラン応援事務所を立ち上げて以降、住宅相談を専門に扱う。マイホームの購入相談では保険見直し、教育費、退職後プランなど総合的な視点で資金計画、および返済計画を考案する。安心して住宅を購入できるだけでなく、家計の課題も解決できるとの声を頂いている。相談業務のほか、セミナー講師、執筆業など情報発信、啓蒙活動にも力を入れている。

アウカ公式LINEで

失敗しない家づくり!

紹介建築会社へ初回訪問で

Amazonギフト券

最大5,000円プレゼント中

5分でアンケート完了

アウカ公式LINEには

お得な機能が満載

専門家がぴったりの

住宅メーカーをセレクト

家づくりの相談が

いつでも可能

アウカLINE限定の

情報満載

5分でアンケート完了

各エリアのおすすめ注文住宅メーカー(工務店・ハウスメーカー)を紹介

アウカでは各エリア毎のおすすめ住宅メーカーをまとめております。家づくりには欠かせない住宅メーカー選びのご参考になれば幸いです。

アウカにご相談いただくと、お客様の要望に最適な住宅メーカーを厳選してご紹介しますので、気になる方は是非ご連絡ください。

| エリア | おすすめ住宅メーカー |

| 北海道・東北 | 北海道(札幌) |

| 甲信越・北陸 | 新潟 長野 富山 石川 |

| 関東 | 東京 |

| 東海 | 静岡 |

| 関西 | 兵庫(神戸) |

| 中国・四国 | 広島 岡山 香川 |

| 九州・沖縄 | 福岡 熊本 |

-300x200.jpg)

河野 清博

経営コンサルティング会社にて、住宅業界のコンサルティングに8年従事。「世界で最も納得感のある購買体験を創る」をコンセプトに⋯ >>アウカについて詳しく