住宅ローンを組むとき、予算を決めることがとても大事です。綺麗なモデルルームや魅力的な広告を見ていると、ローンさえ通れば、買える」と財布が緩みがち。

しかし、ローンの審査が通るということは、家計に負担の無い返済ができるということではありません。高額のローンを抱え、日々の暮らしが厳しくなることもあります。そこで無理のない返済額である“返せる額”を確認しましょう。

◆この記事を監修する専門家

目次

住宅ローンの“返せる額”を知るには「返済比率」を理解しよう

返済比率とは、年収に対して年間の住宅ローン返済額がどのくらい占めているのか、その割合のことをいいます。金融機関では返済比率を融資額の基準にしていることがあります。

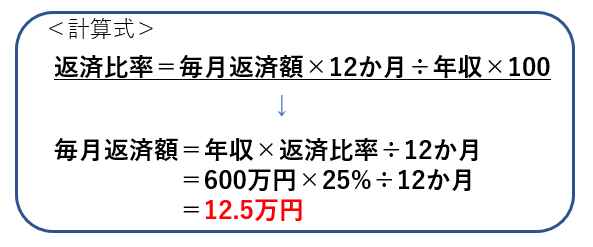

その計算式は「毎月返済額×12か月÷年収×100」で求めることができ、返済比率が高くなるほど家計における住宅ローンの負担が重い、低いほど住宅ローンの負担が軽いといえます。

適正な返済比率はどのくらい?

住宅金融支援機構の提供する住宅用のローン「フラット35」では、年収400万円未満の時、総返済負担率(※)30%以下、400万円以上なら35%以下であれば、利用条件として認められています。

(※「総返済負担率」・・・住宅ローン以外の借入も含めた年間総返済額の年収に占める割合)

しかし、家計への負担を考えたとき適正と言える返済比率は、基本的に25%を超えない程度に抑えておくことです。また、各家庭によって何にお金をかけたいかは、それぞれ。返済比率25%でも負担が大きいと感じる家庭もあれば、そうでない家庭もあります。この比率は一つの基準として、自分の家計における負担感を具体的に確認しておくことが大事です。

住宅ローンの「返せる額」の求め方

では負担感を具体的に確認するとは、どのようにしたらよいのでしょうか?そこで、事例をもとに考えてみましょう。

【プロフィール・家計データ】

・夫(35歳、会社員)・妻(33歳、パート)・子(3歳)

・世帯年収:600万円(夫婦合算)・支出:35万円/月(内家賃10万円)

・総資産:500万円 ・奨学金返済額:2万円/月

この家庭において返済比率25%になるようなローン返済額は、以下のように計算して12.5万円/月だと分かります。

また、返済比率は、住宅ローン以外にも借り入れがあるような場合は、その返済額も含めて25%以下に抑えるとよいです。他の借入というのは、車のローンやクレジットカードのキャッシングだけでなく、今回の家庭のように奨学金も含めます。そのため、この家庭では月2万円の奨学金の返還(返済)がありますので、住宅ローンの返済額を10.5万円/月以下にすると返済比率25%以下に抑えられる計算になります。

返済比率をもとに、具体的な負担感も確認

基準となる返済比率25%以下の住宅ローン返済額が求められたら、さらに具体的に家計におとしこんでいきましょう。

この家庭では年収600万円で、手取りでは38万円/月が振り込まれているとします。これに対して家賃を除く支出は25万円/月なので、手取り収入と支出の差額は13万円/月です。つまり、新居での生活では13万円の範囲内でローンの返済額を抑えないと、貯金の取り崩しをせざるを得なくなってしまいます。

住宅ローンと奨学金の合計で12.5万円/月となるのが返済比率25%と求められましたが、この場合、収支の差13万円/月から返すと余裕が0.5万円/月です。貯蓄等に回せるのもこの金額となり、今後教育費などのために貯蓄をしておきたい時期にあまり余裕がない状態だと分かります。また、家を買うと固定資産税や住宅維持費(マンションの積立金や管理費等)、駐車場代などもかかってくることがあります。これら新たにかかる住宅関係費も含めると、返済比率25%となる住宅ローン返済額10.5万円/月でも、貯蓄を取り崩すことになってしまいます。

負担感が分かれば、どこを見直すか考えよう

このように、一般的な基準から各家庭の具体的な収支に落とし込むと、具体的な負担感がわかります。そこで、新居での日々の生活を理想に近づけるために、家計や借入額を見直していきます。

見直す項目としては、住宅ローン借入額を減らす(物件購入価額を下げる)ことがまず考えられるでしょう。ただ、方法はそれだけではありません。

例えば支出を改善することはできないでしょうか。例えば生命保険のかけすぎで適正な額に減らしたり、携帯電話を格安スマホに買い替えたり、車を手放したりなど、固定費の見直しは特に効果があります。また妻が専業主婦・パートの場合は収入を増やすことも検討できます。子どもをある程度預けられるようになれば、妻が家計のために使える時間も増えていきます。

どこを見直すかは、その家庭の理想とする暮らしによります。現状の生活スタイルを維持していきたいと思うのであれば、住宅ローンが返せる額になる範囲内で物件を探していきましょう。また、住環境がより重要と考えるのであれば、生活スタイルを変化させて支出を減らし収入を増やす手立てを考えることが必要です。そのため、住宅ローンの借入額を考えるときは、物件の価格だけでなく新居での生活についても、夫婦でしっかり話し合っておくことが大切です。

毎月返済額が決まったら借入額がわかる

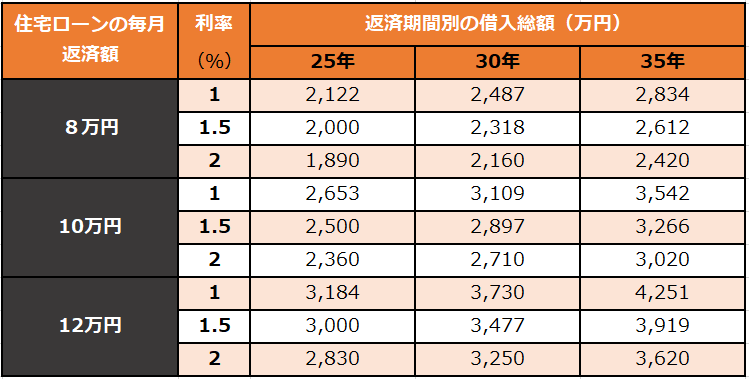

このようにして毎月の住宅ローン返済額が決まったら、借入総額が分かります。金利や借入期間で異なってきますので、以下の一覧で確認しておきましょう。

毎月の返済額から見る借入総額

このように、金利が低く返済期間が長いほど、毎月返済額が同じでも大きな金額を借りることができます。金利は銀行や金利の種類(固定金利や変動金利など)、返済期間などで異なります。借入期間を長くすると借入総額を増やせますが、総支払利息も増えることは理解しておきましょう。

まとめ

家の購入を考え始めたら、物件を見学する前に予算を決めておきましょう。その際に参考になるのが「返済比率」。基準となるのは25%以下ですが、具体的に家計に落とし込むことで実際の負担が見える化され、各家庭にとって適正な返済額が分かります。このときに、新居での生活で何を重視したいかを夫婦でしっかり話し合うことで、理想の暮らしとなる予算、住宅ローンの借入額を決めることができます。

アウカ公式LINEで

失敗しない家づくり!

紹介建築会社へ初回訪問で

Amazonギフト券

最大5,000円プレゼント中

5分でアンケート完了

アウカ公式LINEには

お得な機能が満載

専門家がぴったりの

住宅メーカーをセレクト

家づくりの相談が

いつでも可能

アウカLINE限定の

情報満載

5分でアンケート完了

各エリアのおすすめ注文住宅メーカー(工務店・ハウスメーカー)を紹介

アウカでは各エリア毎のおすすめ住宅メーカーをまとめております。家づくりには欠かせない住宅メーカー選びのご参考になれば幸いです。

アウカにご相談いただくと、お客様の要望に最適な住宅メーカーを厳選してご紹介しますので、気になる方は是非ご連絡ください。

| エリア | おすすめ住宅メーカー |

| 北海道・東北 | 北海道(札幌) |

| 甲信越・北陸 | 新潟 長野 富山 石川 |

| 関東 | 東京 |

| 東海 | 静岡 |

| 関西 | 兵庫(神戸) |

| 中国・四国 | 広島 岡山 香川 |

| 九州・沖縄 | 福岡 熊本 |

河野 清博

経営コンサルティング会社にて、住宅業界のコンサルティングに8年従事。「世界で最も納得感のある購買体験を創る」をコンセプトに⋯ >>アウカについて詳しく