家を建てるために土地を購入する際、その費用にはさまざまな経費や税金がかかってくるのをご存知でしょうか?

一般的には土地売買価格の5%程度の費用がかかるといわれています。しかし、土地の条件によって費用の負担が大きく変わることもあるため注意が必要です。

たとえば土地購入時における出費の多くを占める「仲介手数料」ですが、不動産会社の所有する土地を直接購入する場合には仲介手数料は不要になります。そうなれば、諸費用の総額もグンとさがりますよね。

土地の購入にともなう費用は、実にさまざま。しかし費用の見落としによって「後から追加でこんなに費用がかかることになった!!」といって困る事態が起きることも考えられます。

そこで重要になってくるのが、土地購入時にかかる費用を漏れなくチェックしておくこと。

この記事では、土地購入時にかかる費用から、そして土地購入後にもかかる費用までをまとめました。家づくりにおける土地の資金計画をする際に、ぜひ役立ててみてください。

◆この記事を監修する専門家

土地購入時にかかる主な費用

土地の購入(売買契約)時に支払う費用は、主に「仲介手数料」と「印紙税」などの費用です。他にも、登記費用や測量費などの費用が土地の購入時に発生してきます。

家づくりのどのタイミングで支払うことになるかというと、「建築工事~完成、入居」時に支払う費用となります。なので土地の購入の前には、どれくらいの費用がかかるのかを把握しておくことで資金の準備や支払いをスムーズにしたいところですよね。

それではまず、「仲介手数料」についてから見ていきましょう。

仲介手数料

仲介手数料は2度払うタイミングがある

土地の購入に際して多くの割合を占めているのがこの仲介手数料。土地購入の契約時に支払う金額は、仲介手数料全体の半分の金額であることが多いです。

そのため、仮に仲介手数料として70万円発生する場合は、契約時には70万円の半分である35万円を支払うことが予想されます。

では、残りの半金はいつ支払うのかというと、それは「家の引き渡し時」。実際に家ができて家に住むタイミングで残りの仲介手数料を支払う、ということです。つまり、仲介手数料は、2度払うタイミングがあるということですね。

仲介手数料にかかる金額

仲介手数料にかかる金額について見ていきましょう。

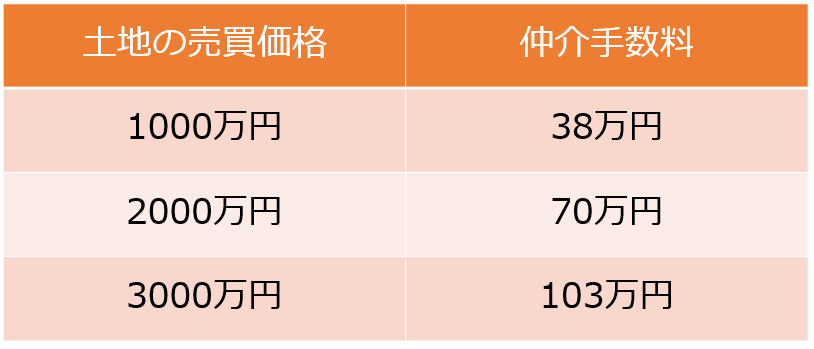

仲介手数料の全額は、「土地の売買価格のおよそ5%」。もし仮に2000万円の土地を購入する際に不動産仲介会社を利用して購入した場合は、2000万円の5%分にあたる、71万円ほどの仲介手数料が発生してきます。例として、下記の図表をご覧ください。

「不動産会社に支払う仲介手数料の目安」

また、手付金の金額は、売主と買主との話し合いによって変わることもあります。実際の土地の購入時には細かいところまで確認しながら、家づくりを進めていくようにしましょう。

印紙税

土地の購入時に支払う主な費用として次に確認しておきたいのが、「印紙税」。

土地を買うときにはさまざまな契約があります。「土地の売買契約書」、「建物の工事請負契約書」、「金銭消費貸借契約書」などの書類をもとにした手続きが契約ごとに発生してきます。それぞれの契約書には「印紙を貼ること」が義務付けられており、印紙を貼り、消印がされることで「納付」となります。

印紙税はだいたい1万円~5万円ほどで、契約金額に応じて印紙税にかかる金額は変わってきます。先ほどの仲介手数料とも合わせて、土地の購入時にかかる費用を確認しておきましょう。

※2018年3月31日までの契約は税額の軽減が受けられます。

登記費用

実測によって得られた面積と登記された面積がちがっていた場合に、登記費用が必要になってきます。そのように実測面積と登記面積が異なっていた場合は「所有権移転」をすることになり、その所有権移転をするにあたっては「登記費用」という費用が発生してきます。

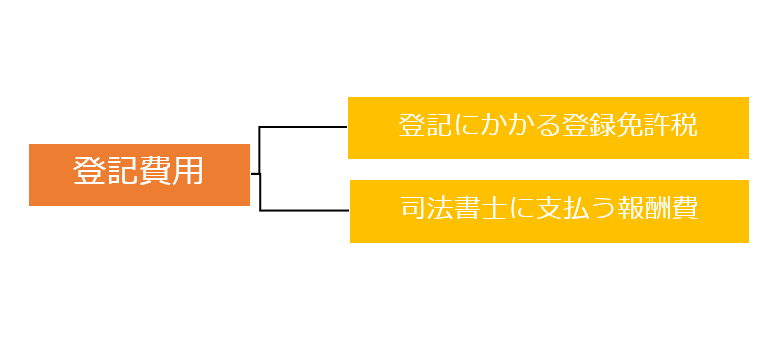

登記費用には、「登記にかかる登録免許税」と「司法書士に支払う報酬費」があります。それぞれ見ていきましょう。「登記費用」における「登録免許税」が「司法書士に支払う報酬費」よりも多くの支出の割合を占めているため、一般的に「登記費用」のことを「登録免許税」をイコールでいうことが多いです。

登記にかかる登録免許税

登記するためにかかるのことを「登録免許税」といいます。

登録免許税の金額は、

税額 = 課税標準 × 税率

によって算出されます。つまり建物・土地の価格や借入額に税率をかけて登録免許税全体の税額が算出されるというわけです。

課税標準とはいわゆる「土地の価格」のことであるため、たとえば土地の価格が2000万円だったとした場合には、

2000万円 × 2% = 40万円

となり、40万円が登録免許税の金額となります。

登録免許税の軽減措置について

また、一定の条件を満たしていれば、税率が軽減されることもあります。一定の条件とは、一番よくある土地の所有権の移転登記の場合であれば、「登記を2019年3月31日までに登記をする場合」という条件のことです。

では一定の条件を満たしていることを前提に、軽減税率が発生する場合の金額について見ていきましょう。

たとえば土地の所有権の移転登記の場合であれば、「1.5%」の税率へと軽減されます。そのため、

2000万円 × 1.5% = 35万円

となり、35万円が軽減税率の結果となります。上記のケースと比較した場合、登録免許税の軽減措置として、5万円の減額となることが確認できました。

「土地所有権の移転登記における軽減税率」

- 本則 2%

- 軽減後 1.5%

司法書士に支払う報酬費について

登録免許税の支払いともう一つ必要なのがこの、司法書士に支払う報酬費。

土地の購入には「登記」という法的な裏付けが必要となってきます。その「登記」をするには土地家屋調査士に必要書類の作成を依頼するのが一般的です。そのため、登記費用としてかかるお金は「土地家屋調査士への代行手数料」になります。費用の目安は6~8万円とされています。

測量費

購入した土地に明確な測量図がない場合には、しっかりと測量をしておくことをおすすめします。

測量費は土地の面積に応じて費用が決まってきます。測量を依頼する土地家屋調査士や測量士によっても手数料がちがってきます。

また、隣地の承諾印を得るにあたり、いくらかの「ハンコ代」が必要になる場合もあります。

土地購入時にかかる税金

土地を購入した場合にはさまざまな税金がかかってきます。登録免許税については先ほどの登録費用のところで見たので、ここではそれ以外に発生する税金について見ていきます。

土地代の消費税は未課税

家づくりに基本としてかかる税金は消費税ですが、土地代の消費税は非課税になっています。そのため土地の購入に関しては、消費税を気にする必要はまったくありません。

不動産取得税

不動産取得税は、土地・建物を取得するときにかかる税金。土地の不動産取得税は、土地の価格に税率をかけて計算されます。

ここで注目したいのは、不動産取得税にも軽減措置があるということ。住宅の床面積が一定の条件を満たし、建ててから60日以内に申告すれば、土地・建物ともに軽減措置を受けることができます。

ここまでが「土地の購入時」に発生する税金になります。土地の購入以降は、固定資産税や都市計画税などの 各種の清算金が所有している土地に対して発生してくることになります。

固定資産税

土地購入時には、固定資産税の費用も発生します。

まず固定資産税とは、土地を購入し保有する場合に毎年かかる税金のこと。固定資産税はその年の1月1日時点の所有者に対して1年分が課税されるものです。つまり、1月1日の時点で土地を購入していた場合、1年分の固定資産税を支払うことになります。

支払い金額を負担するのは、売主と買主のそれぞれ。仮に1月1日を起算日とした場合は、1月1日から引き渡し日の前日までの分が売主の負担とし、引き渡し日から12月31日までの分が買主の負担となります。

たとえば、固定資産税等の合計年額が20万円で、11月1日に物件の引き渡しをする場合を考えてみましょう。

1月1日を起算日とした場合の売主の負担分は

20万円 × 304日/365日=166,575円

買主の負担分は、

20万円 × 61日/365日=33,424円

となります。

ここで「そもそも土地を購入するときに支払うことはないんじゃないの?」と疑問に思われるかもしれませんが、実際のケースとしては上記の例のように、固定資産税の買主負担分の金額を、契約時に不動産会社に対して支払うことが多いのです。

そのような契約時の固定資産税の精算は法的な負担義務があるわけではありませんが、売買契約書の中に、ほぼ例外なく固定資産税等の清算に関する条項が盛り込まれていた場合は支払わなければなりません。なぜなら売買契約をむすんだ後、引き渡しのときになって買主が支払いを拒めば、債務不履行にもなりかねないからです。「固定資産税は法的なものではなく、慣習的なもの」だということです。

土地購入後にかかる費用

以上これまで土地の購入に際して確認しておきたい費用について見てきました。

土地の購入の工事契約請負から着工、竣工、入居までにはさまざまな費用が発生してくることがお分かりになったかと思います。

最後に、土地の購入後にかかる諸費用について見ていきましょう。

古家がある土地の取り壊しが発生する場合

土地の購入に際して、古家付きの土地を購入する方もいるかと思います。古家がある場合は新しく家を建てるために、土地を取り壊す費用が発生してきます。

古家がある土地の取り壊しが発生する場合のポイントは、建設リサイクル法により、延床80㎡以上の建物の解体を行えるのは届出業者に限られているということ。つまり、土地の取り壊しは、業者に頼まずに自分でやったほうが安くすむため「自分でやる」という人もいるかと思いますが、建物を解体できる家のサイズにも上限があるために注意が必要だということです。

費用に関してですが、たとえば、古家が在来木造2階建ての場合、床面積の坪単価で3~5万円程度かかります。かかる費用は敷地条件や近隣建物との関係などで変わってきます。

売主が解体して更地で引き渡しをしてくれるのか、買主負担で家屋解体をするのか、それによって予算立てや工事工程も変わってきますので、事前によく確認しておきましょう。

インフラ整備をする場合

土地の購入後にインフラ整備が必要になる場合もあります。土地の形状や高さの状況によって、インフラ整備にかかる費用は変わってきます。

たとえば、建物までの水道管との高低差が大きいために追加費用が発生する場合や、ガスや電気などが通っていなかった場合も同様に追加費用が発生することなどがケースとして考えられます。

そのため、土地購入に際しても造成工事による追加費用のことについて確認しておくことをおすすめします。

土地購入費の贈与を受けた場合は非課税となる可能性も

住宅の購入の際に親や祖父母からその資金の一部について贈与を受けたることがあると思います。贈与の際に発生する税金が「贈与税」。できれば贈与税の負担を減らしたいという人にとって知っておきたいのが、贈与税一部の金額が非課税となる制度があることです。

内容としては、平成29年度中の契約締結で最高1,200万円の金額分が贈与税から差し引かれるものになります。この制度は、単独で使うことも、相続時精算課税制度と組み合わせて使うことも可能です。相続時精算課税制度と組み合わせて使った場合、契約締結で最高3,700万円まで贈与税が非課税となります。

非課税となる特例を利用できる条件は、下記の通りです

<(図)土地の購入者が満たすべき、特例(非課税)の対象条件>

・贈与を受けた年の翌年の3月15日までにその土地につき住宅を建築すること

・贈与者が日本国内に住所を持っているか

・贈与を受けた時に贈与者の直系卑属(子や孫のこと)である

・贈与を受けた年の1月1日において20歳以上である

・贈与を受けた年の合計所得金額が2,000万円以下である

もし上記の<土地の購入者が満たすべき、特例(非課税)の対象条件>に該当していない場合には非課税の対象とならないため、受け取った土地購入費には贈与税が発生します。土地購入費の贈与を親戚からもらう予定のある方は、非課税の有無について確認しておきましょう。

また、他にも細かな条件があります。くわしい条件については下記の国税庁のホームページからご確認ください。

参照:国税局ホームページ

まとめ

いかがでしたでしょうか?

以上、これまで土地を買うのにかかるお金と種類についてまとめて見てきました。

土地購入にかかる費用を確認することで、必要なお金が必要なときに、必要な額をスムーズに準備することができるようになります。結果として、土地の購入を安心して進めることができ、他の家のことや住宅ローンのことについて考える余裕も生まれてきます。

実際に土地購入をする際は改めて諸費用等を含めて全体の金額を整理しておきましょう。

アウカ公式LINEで

失敗しない家づくり!

紹介建築会社へ初回訪問で

Amazonギフト券

最大5,000円プレゼント中

5分でアンケート完了

アウカ公式LINEには

お得な機能が満載

専門家がぴったりの

住宅メーカーをセレクト

家づくりの相談が

いつでも可能

アウカLINE限定の

情報満載

5分でアンケート完了

各エリアのおすすめ注文住宅メーカー(工務店・ハウスメーカー)を紹介

アウカでは各エリア毎のおすすめ住宅メーカーをまとめております。家づくりには欠かせない住宅メーカー選びのご参考になれば幸いです。

アウカにご相談いただくと、お客様の要望に最適な住宅メーカーを厳選してご紹介しますので、気になる方は是非ご連絡ください。

| エリア | おすすめ住宅メーカー |

| 北海道・東北 | 北海道(札幌) |

| 甲信越・北陸 | 新潟 長野 富山 石川 |

| 関東 | 東京 |

| 東海 | 静岡 |

| 関西 | 兵庫(神戸) |

| 中国・四国 | 広島 岡山 香川 |

| 九州・沖縄 | 福岡 熊本 |

-150x150.jpg)

-150x150.jpg)

河野 清博

経営コンサルティング会社にて、住宅業界のコンサルティングに8年従事。「世界で最も納得感のある購買体験を創る」をコンセプトに⋯ >>アウカについて詳しく