住宅ローンを借りるとき、金利は「固定金利」「変動金利」の大きく2種類のなかから選びます。ではどちらの金利を選べばよいのでしょうか。それぞれの金利の特徴をよく分からずに決めてしまうと、想定外のお金・利息を支払うことになる場合があります。そこで、自分に合った金利の選び方をお伝えします。

◆この記事を監修する専門家

住宅ローン金利の種類

まずは、それぞれの金利の特徴をみていきましょう。固定される期間によって種類が分けられています。

- 固定金利

借入している期間、ずっと金利が変わらないのが「固定金利」です。そのため、月々の返済額も完済まで一定です。 - 変動金利

年に2回、半年ごとに金利が見直されるのが「変動金利」です。そのため返済期間中に月々の返済額が変わることがあります。ただし、金利が変わっても5年間は返済額(元金返済分と利息の合計額)が変わらないように調整されます(5年ルール)。

さらに、5年ごとに見直される返済額は直前の返済額の1.25倍までしか増えないようになっています(1.25倍ルール)。 - 固定金利選択型

固定金利と変動金利を合わせたような「固定金利選択型」というタイプもあります。これは、最初の一定期間だけ金利を固定し、その期間が終わったら変動金利に切り替わる、あるいは改めて固定金利を選択していくものです。通常、固定金利の期間が終わると金利があがり、返済額が増えます。

一般に借入時点では変動金利が最も金利が低く、次に固定期間の短い金利のタイプ、そして全期間固定の固定金利の順で金利が高くなっていきます。

固定金利と変動金利のメリット・デメリット

固定金利

固定金利は金利が変わらず返済額が一定であるため、返済の計画を立てやすいのがメリットです。返済額が変わらないため、自分の将来の収入・支出の見通しと比較して「ローン返済の負担が、どの程度で推移するのか」をより明確にできます。

しかし、変動金利と比べて金利が高くなりがちな点は固定金利のデメリットです。借入時の固定金利は変動金利より高めで、借り入れ後も市場金利が上がることがなければ、最終的には変動金利を選んだ場合と比較して総返済額が高くなります。

変動金利

反対に、変動金利は固定金利と比較して、金利が低く維持できる可能性があることがメリットです。住宅ローンの借入期間中、低金利が続けば、最終的に支払う利息も少なくてすみます。

ただし、市場によって金利が上がれば想定外に沢山の利息を支払わなければならない可能性があり、この点が変動金利のデメリットです。「5年ルール」「1.25倍ルール」によって見た目の返済額は変わらないようになっていますが、金利が上がれば元金に充てられている分が減り、「利息ばかり払っている状態」が起きることがあります。

住宅ローン金利の推移

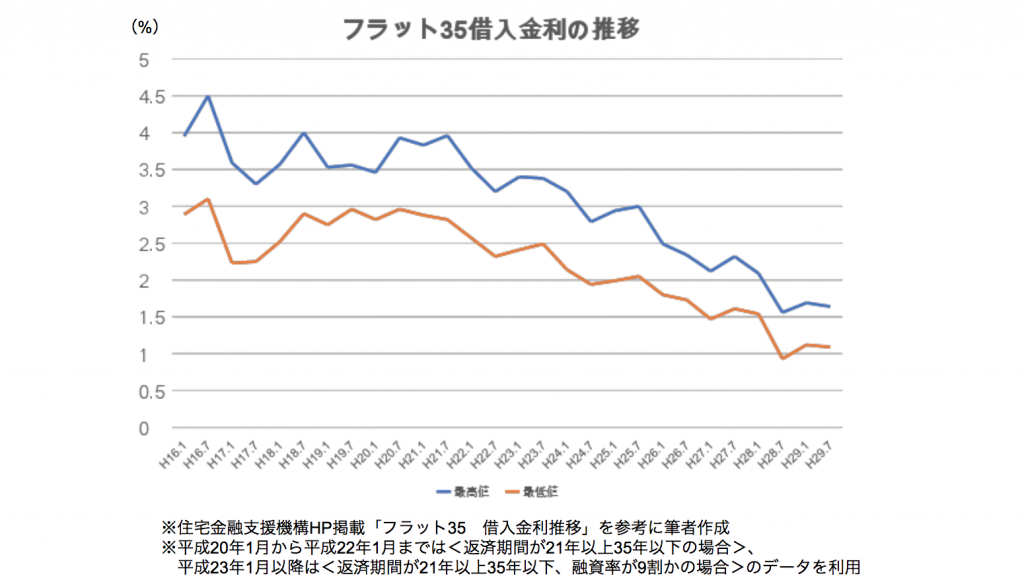

では具体的に、金利はどのように推移しているのでしょうか。住宅金融支援機構がHP上で公表しているフラット35の金利(固定金利)の過去の推移は以下のようになっています。

ご覧のように、長期の固定金利は近年低くなってきています。

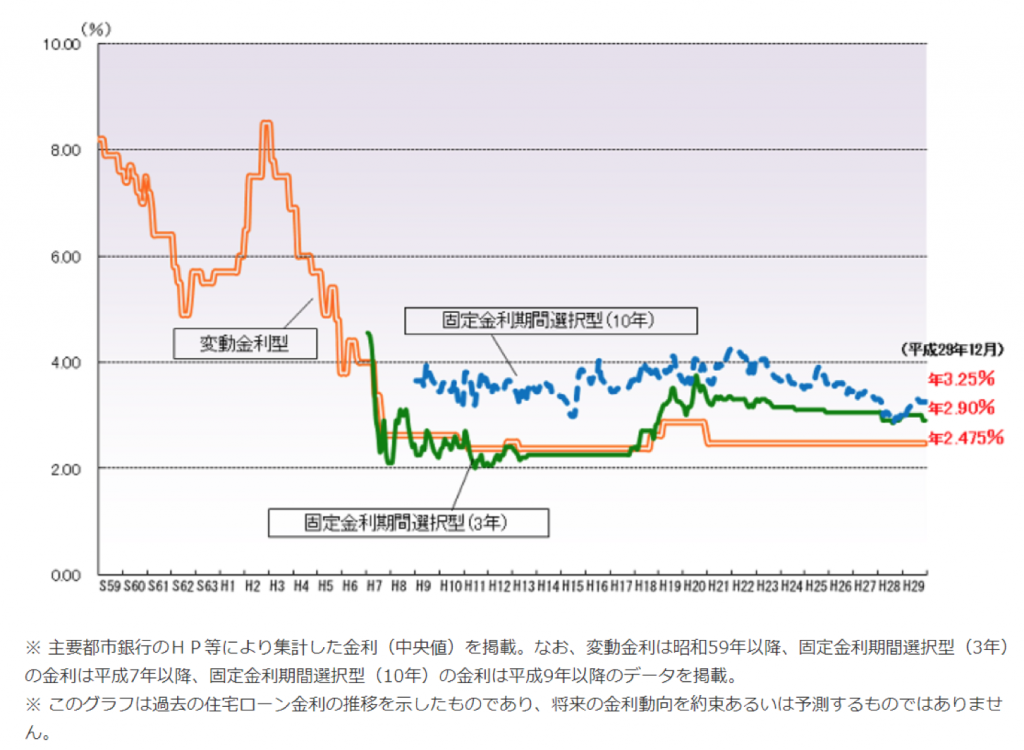

また、変動金利については同機構がHP上で公表している以下の「民間金融機関の住宅ローン金利の推移」で確認できます。

このように、変動金利は平成2年をピークに下がりはじめ、平成7年ごろから同程度の水準が続いています。

固定金利と変動金利、比較する場合の注目すべき点

2つの金利を比較するとき注目すべき点は、完済までの長期的な視点です。

確かに借入時点では変動金利は固定金利と比較して金利は低く抑えられがちですが、将来的に金利が上がるリスクを負います。

「それなら金利が上がったときに固定金利に借り換えよう」と考える方もいるかもしれませんが、一般に変動金利より固定金利の方が先に金利が上がる特徴があります。そのため、変動金利が上がってから借換えを検討しても、すでに固定金利は上がってしまっているということもあります。

さらに、当初より収入が減っていたり健康状態によって団体信用生命保険に加入ができなかったりすると、期待するような低い金利での借り換えが難しくなる可能性もあるでしょう。

返済期間が長くなるほど、変動金利が将来的に上がったり下がったりする可能性は高くなります。過去の金利の推移からすると変動金利は今後も暫く低い金利が維持できる可能性もありますが、万が一金利が上がってしまった場合に、そのリスクを許容できるのかという「将来の変化」をできるだけ具体的にイメージしておくと良いでしょう。

固定金利と変動金利はどちらがおすすめ?

では、固定金利と変動金利どちらを選べばよいのでしょうか?それは、今後の金利をどのように捉えるか、家計の将来的な推移、返済の仕方によって変わります。

例えば今後の金利について、マイナス金利の導入から固定金利が下がっており、今後はこれ以上金利の下がる可能性が低いと考える場合は、固定金利を選ぶのがお勧めです。また、結果的に変動金利より借入期間中ずっと高かったとしても今の金利差であれば「安心料」として納得ができる場合も、固定金利を選ぶとよいでしょう。

一方で、「固定金利が低くなってきているとはいえ今後も金利があがる可能性は低いだろう」と考える方や、「万が一上がっても金利情報に敏感で借換えで対処できる」と思える方であれば変動金利にメリットがあります。

ただし、いくらリスクに対する自信があっても家計への影響が大きい場合は固定金利を選んだ方が良いです。例えば給与が業績等に強く影響される、転職を検討している、育児や親の介護等で仕事を制限する等、将来的に家計収支が悪化する可能性がある方は、返済計画を立てやすい固定金利を選ぶことをお勧めします。なぜなら、月々の返済額が固定されることで、将来のイベントにかけられるお金も見通しがしやすくなるからです。

また「変動金利を選ぶべきではない人のケース」については下記の記事も参考にしてみてください。

「返済期間が短くなる場合は変動金利、長期になる場合は固定金利を選ぶ」というのも一案です。

例えば、そもそもの借入期間が短期の方、繰上げ返済を随時行って最終的な返済期間を短くする予定の方、借入期間の途中で住み替えを予定していて、繰上げ完済する予定の方などは最終的な返済期間が短くなります。

返済期間が短かければ将来の見通しがしやすく、金利が変動するリスクも少なくなりますので、現在の金利メリットが大きい変動金利を選びやすいです。反対に、返済期間が長くなるほど将来は不確実になり金利変動のリスクも大きくなるので、確実な固定金利を選ぶと安心と言えるでしょう。

まとめ

「固定金利」「変動金利」には、それぞれの特徴やメリット・デメリットがあります。これらを理解して、将来にわたる長期的な視点で金利を選ぶことが重要です。どちらの金利が自分にあっているかは一概に言えるものではなく、各家庭のリスクへの考え方、家計への影響、住宅ローンの返済の仕方などで変わります。そのため、「どのように住宅ローンを返済していきたいか」「その間のライフイベントは何があり、家計はどのように変化するか」についても、家族も含めて考えるとよいでしょう。

各エリアのおすすめ注文住宅メーカー(工務店・ハウスメーカー)を紹介

アウカでは各エリア毎のおすすめ住宅メーカーをまとめております。家づくりには欠かせない住宅メーカー選びのご参考になれば幸いです。

アウカにご相談いただくと、お客様の要望に最適な住宅メーカーを厳選してご紹介しますので、気になる方は是非ご連絡ください。

| エリア | おすすめ住宅メーカー |

| 北海道・東北 | 北海道(札幌) |

| 甲信越・北陸 | 新潟 長野 富山 石川 |

| 関東 | 東京 |

| 東海 | 静岡 |

| 関西 | 兵庫(神戸) |

| 中国・四国 | 広島 岡山 香川 |

| 九州・沖縄 | 福岡 熊本 |

-150x150.jpg)

河野 清博

経営コンサルティング会社にて、住宅業界のコンサルティングに8年従事。「世界で最も納得感のある購買体験を創る」をコンセプトに⋯ >>アウカについて詳しく